Mithilfe digitaler Prozesse und Automatisierung sorgen wir dafür, dass eine heterogene Zielgruppe wie Gewerbekunde – unterschiedlich groß, hybride Geschäftsmodelle, in verschiedenen Bereichen tätig und mit unterschiedlichen Risikobedürfnissen – für unsere Partner fassbar wird. Schauen wir uns die Bedarfs- und Risikoanalyse sowie die standardisierte Risikoerfassung, die wir auf unserer Beratungsplattform anbieten, deshalb genauer an.

Daten nur einmal eingeben und einfache und komplexe Risiken direkt rechnen

Für Deine Vermittler bedeutet das eine Verringerung des manuellen Aufwands und damit weniger Fehlerquellen und viel eingesparte Zeit – die standardisierte und digitale Risikoerfassung für einfache und komplexe Risiken macht’s möglich.

Das gelingt dank der Digitalisierung der Prozesse: Deine Vermittler können einmal eingegebene Daten direkt für Tarifrechner und Ausschreibung verwenden. So lassen sich einfache Risiken direkt mit dem Tarifrechner bedienen und komplexe Risiken werden über die Ausschreibungsplattform bedient.

Bedarfs- und Risikoanalyse zugeschnitten auf die Bedürfnisse des Kunden

Dank eines standardisierten Prozesses gelingt eine schnelle Risikoanalyse inklusive verschiedener Orientierungshilfen für Vermittler. Was bedeutet das konkret?

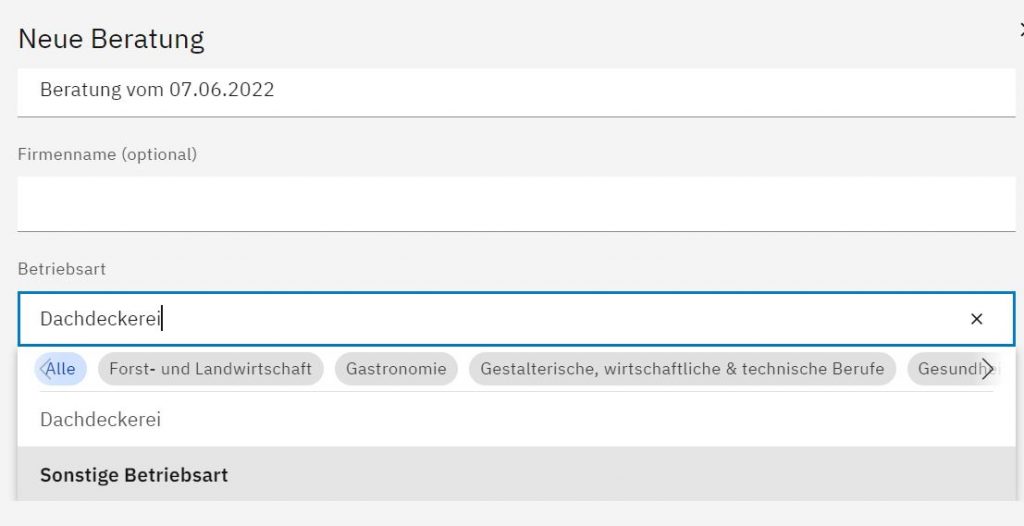

1. Wahl der richtigen Betriebsart

Vermittler können aus tätigkeitsabhängigen Indikationen für 2.000 Betriebsarten auswählen. Sollte eine Betriebsart nicht hinterlegt sein, dann haben sie die Möglichkeit diese zu beschreiben, um den Gesellschaften verschiedene Anhaltspunkte für das Tätigkeitsfeld des Unternehmens zu liefern.

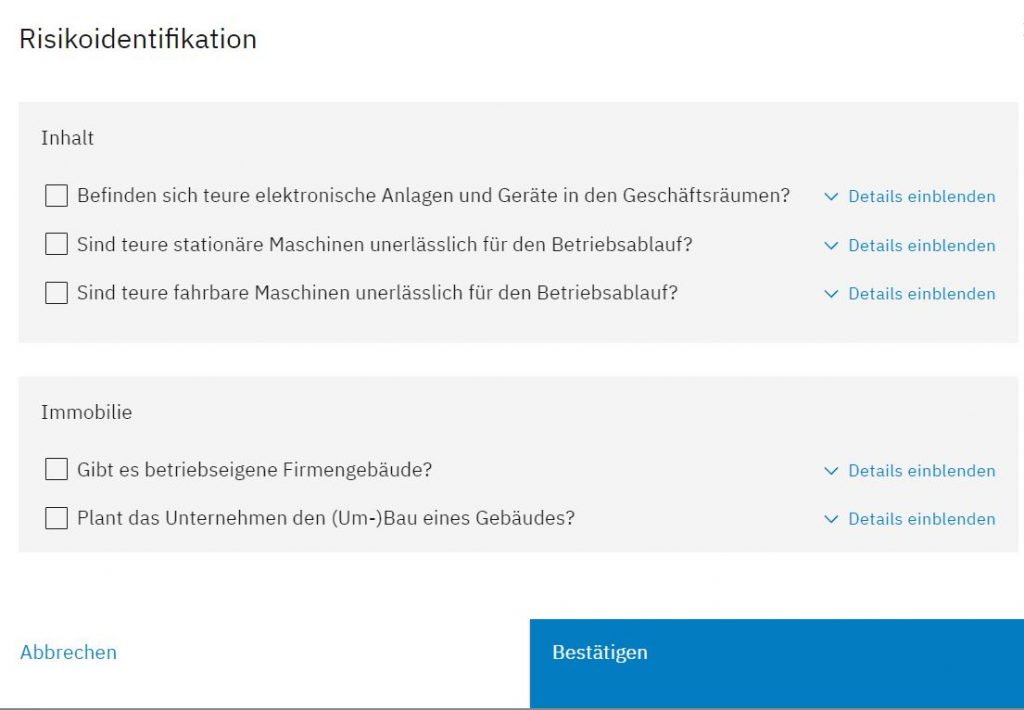

2. Risikoidentifikation: Verfeinern der Risikoanalyse

Dank spezifischer Fragen, die für die Betriebsart des Kunden relevant sind, gelingt eine strukturierte und tätigkeitsabhängige Risikoverfeinerung.

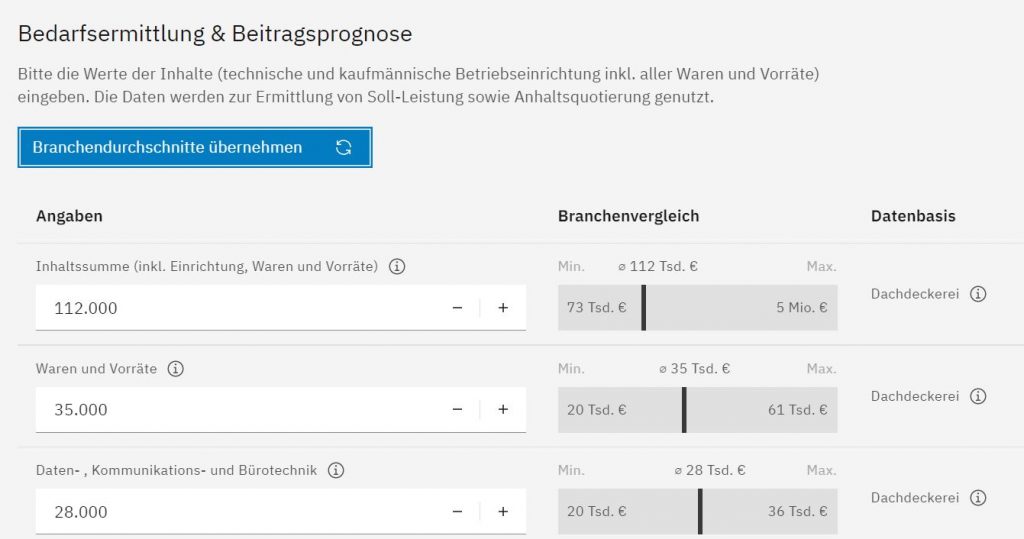

3. Branchenvergleich

Mithilfe von Data Analytics schaffen wir einen Branchenvergleich auf der Basis von indikativen Inhaltssummen. Diese Daten werden zur Ermittlung der Soll-Leistung sowie zur Anhaltsquotierung genutzt.

Standardisierte Risikoerfassung reduziert manuellen Aufwand

Nach der Risikoanalyse gelangen die Vermittler zur standardisierten und vollständig digitalen Risikoerfassung. Sie reduziert den manuellen Aufwand für Vermittler massiv und kann gleichzeitig für Tarifrechner und Ausschreibung genutzt werden.

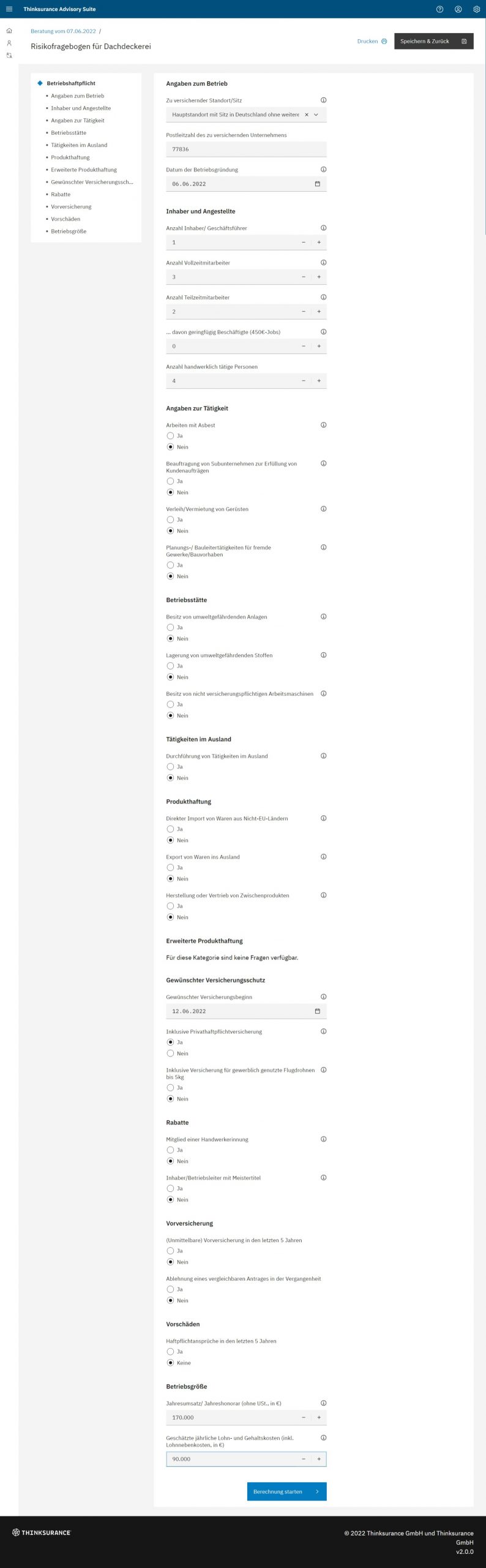

1. Risikofragebogen

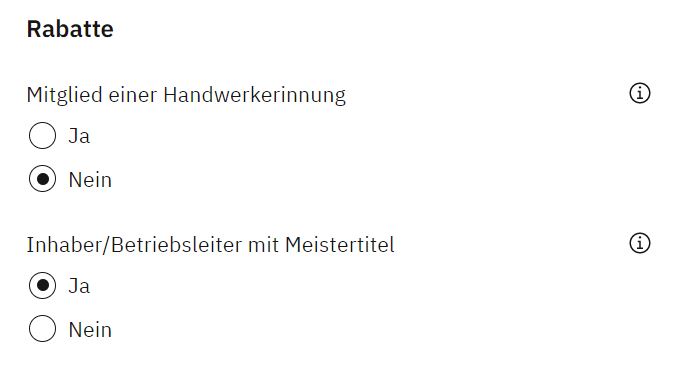

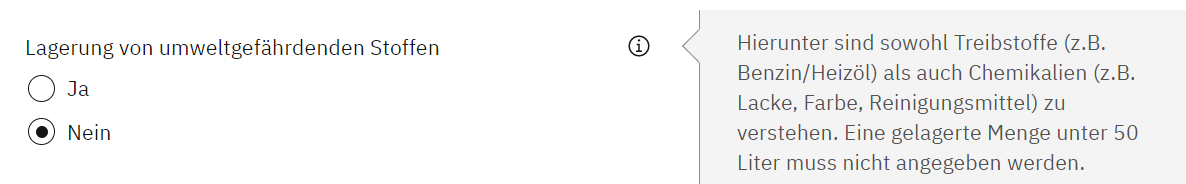

Unsere Risikofragebögen sind so konzipiert, dass Vermittler nur die Fragen beantworten müssen, die für die Betriebsart und das Risiko des Kunden relevant sind. Das führt zu einer strukturierten Risikoerfassung des Kunden.

Die standardisierte Risikoerfassung umfasst folgende Vorteile:

Konsolidierte Fragen für Bedarfs- und Risikobewertung, sodass nur ein Bruchteil der Fragen beantwortet werden und eine doppelte Beantwortung vermieden wird – kompakt auf einer Seite.

Auf Kunden zugeschnittene Risikoerfassung abhängig von Beruf/Betriebsart, Produkt und Versicherer (in unserem Beispiel ein Dachdeckerbetrieb), sodass die Erfassung effizient und zeitsparend durchgeführt werden kann.

Verständliche Erklärung von Fachbegriffen und Fragen, um auf die Rückfragen von Kunden vorbereitet zu sein und Zeit bei der Risikoerfassung zu sparen

Die Vorteile der standardisierte Risikoerfassung

Das zeigt: Die standardisierte Risikoerfassung bietet unseren Partnern einen gleichbleibenden Prozess, der sich auf verschiedenste Betriebsarten, Branchen, Unternehmensgrößen und damit Risikosituationen anwenden lässt.

So wird die Risikoerfassung zu einem effizienten und zeitsparenden Prozess, der die Bedürfnisse des Kunden und seine Risiken in den Mittelpunkt stellt.